金の投資信託を購入しました、その理由は?

毎月、株式インデックスの投資信託やETFを積み立てているのですが、そんなワタシですが、今月から金の投資信託を購入することにし、実際昨日100万分の投資信託購入しました。

Contents

どうして金なのか?

金投資の良いところ

まず、一般的に言われる金の良いところは、

- インフレに強い

- 価値が普遍

- 株価と逆相関、または、相関がない

金は、価値が普遍的なものであるので、人類が文明を興してから、一貫して、価値を持つものだったのではないでしょうか。よって、今後もその価値は人類によって共有されるものだと考えられます。

金投資の良くないところ

ただ、良くない点もあります。それは、

- 利子がつかない、複利効果なし

- 成長が株に劣るので、資産形成の手助けにならない

正直、金に資産を増やす力はないので、金を購入することは考えていませんでした。

株価(S&P500)と金の価格比較

実際のチャートを見てみましょう

1990年基準

1990年1月初日を100として、株価(S&P500)と金価格、そして、ドル円のチャートを見てみます。

S&P500は1990年基準、1200%、12倍以上に跳ね上がっています。一方金は、450%程度で、4.5倍程度。株価の圧勝です。

ただ、2009年から2013年くらいまで、ほぼ、リターンが同じなのは覚えておいてください。

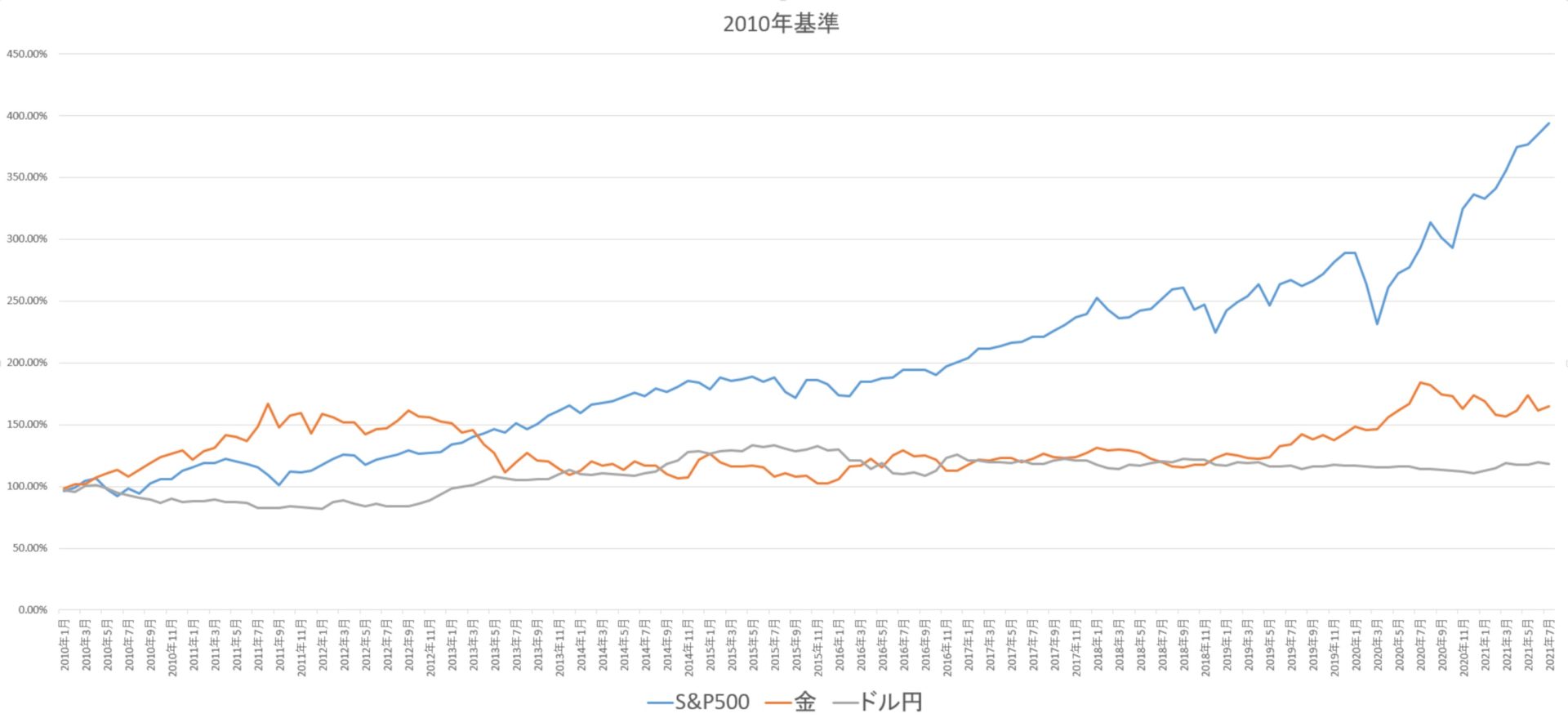

2010年基準

じゃ、2010年の1月を100として、株価と、金、そして、ドル円の価格を見てみます。

過去約10年程度の履歴を見ると、株価(S&P500)は、390%程度、約4倍約成長しています。一方、金は、165%で、1.65倍しか成長していないので、ここでも株価が圧勝です。金に投資してしまうと、大きな機会損失となってしまっていたでしょう。

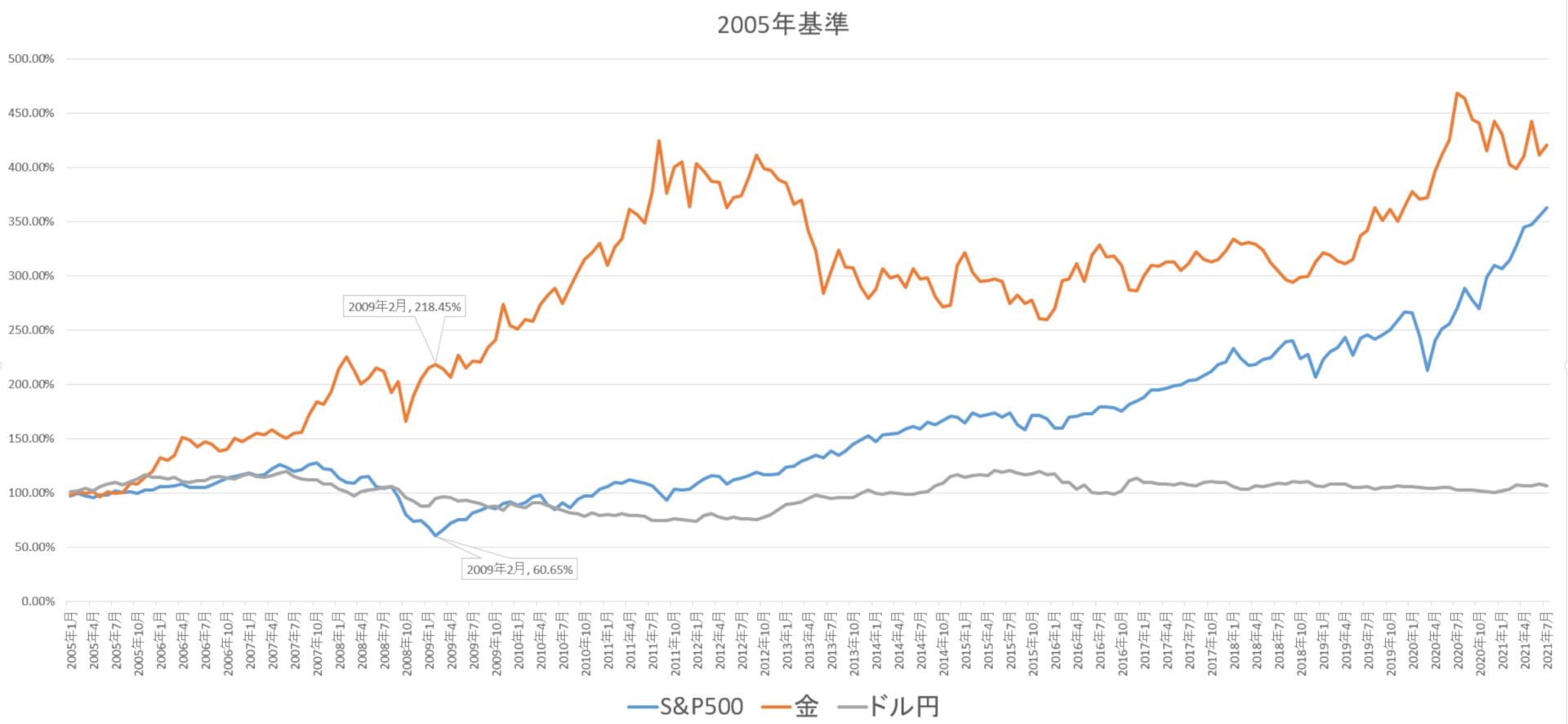

2005年基準

じゃ、今度は2005年1月を100としたチャートを見てみます。

あれ?2005年基準だと、金のほうがパフォーマンスがいいんです。株価(S&P500)が362%で約3.6倍、一方金は、420%で、4.2倍となっていて、金の勝ちです。

必ずしも株価が勝つわけではないんです。

2009年には至っては、株価は60%にまでなってしまい、4割減、一方金は、218%で、価格が倍以上になっています。株のみの投資なら、資産が減ってしまい、精神的にまいってしまいそうです。

2000年基準

最後にITバブル絶頂の2000年の価格を基準にしてみます。

ITバブル絶頂の2000年基準だと、金の圧勝です。株価(S&P500)は299%で約3倍に増えていていますが、金価格は、645%で6倍以上に増えています。

リーマンショック後、2009年2月には50%となり、2000年の株価の半額です。一方金価格は、335%で、3.35倍。圧倒的に、金に投資していたほうがよかったことがわかりませんかね?

株価(S&P500)と金の価格の考察

「 株価(S&P500)と金の価格比較 」からわかることは、

- 株価上昇時、金価格は低迷する

- 株価低迷時、金価格は上昇する

つまり、「株価と金は逆相関、または、相関関係がない」と完全に言えるのではないでしょうか。

1990年基準だと株価が金を大幅にアウトパフォームしているのですが、リーマンショック後2009年から2013年まで、あまりパフォーマンスに差が生まれなかったのは、やっぱり、株価は暴落すると、金が上昇するので、株価圧勝といっても、暴落があると、金も株価もそれほど変わらないということではないでしょうか。

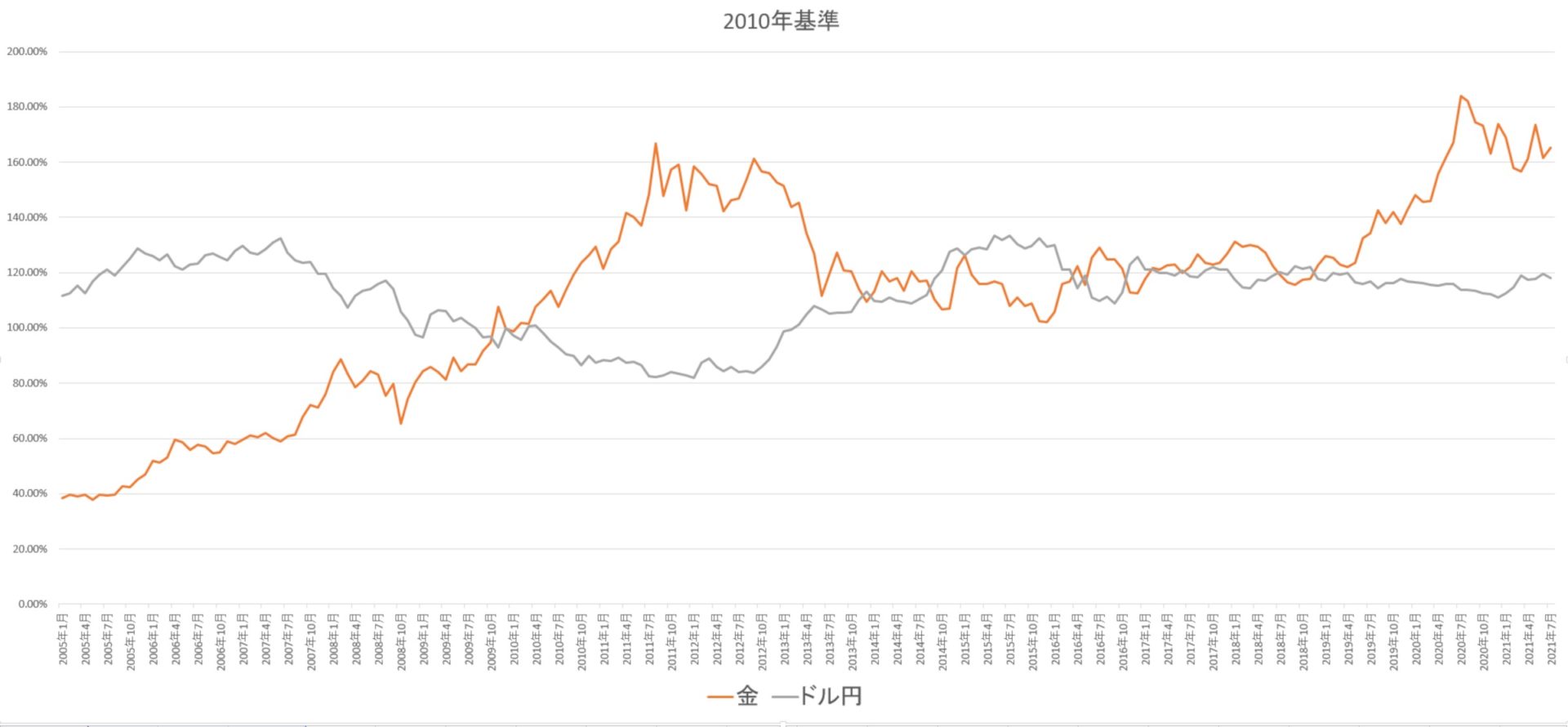

金価格とドル円相場の比較

次に金価格とドル円相場のチャートを見てみたいと思います。

2010年1月を100としした金価格とドル円チャートです。

「ドル円」は100未満になると、円高/ドル安という意味で、100を超えると、円安/ドル高になります。

このチャートを見て気が付きませんか?金価格が上がるとドルが安くなります。一方金価格が下がると、ドルが買われやすくなり、ドル高が進行します。

これ、どういう意味かというと、「ドルと金は逆相関の関係にある」、すなわち『金を購入することで為替ヘッジになる』と思いませんか?

米国株式に投資すると、ドル資産を持つことになります。円高になってしまうと、円ベースの資産価格は減ってしまい、損失が出かねません。

ですが、金を保持していると、円高での資産減少を防げます。

つまり、金は「インフレに強い」に加え、「円高にも強い」と言えるのではないでしょうか。

金投資を始めた理由

以上のようなチャートを見てて、気が付きました。

- 暴落局面に強い

- 円高にも強い

出口戦略として、金へ資産をシフトし、なおかつ、リタイア後、暴落局面で金資産を取り崩せば、資産寿命を延ばすことができると考えたため、ワタシあ金投資を始めることにしました。

ただ、資産形成段階の20代、30代では金の購入は不要だと思っています。

購入した商品

次に実際に購入した商品と比較検討した商品を紹介します。

購入した金の投資信託

| 商品名 | 三井住友TAM-SMT ゴールドインデックス・オープン(為替ヘッジなし) |

| 信託報酬 | 0.275% |

| 信託財産留保額 | なし |

| 購入時手数料 | なし |

| 純資産 | 13億6,500万円(2021年8月) |

| ベンチマーク | LBMA金価格(円換算ベース) |

| 設定日 | 2017/11/28 |

| 償還日 | 無期限 |

| 主要な資産 | ISHARES GOLD TRUST (IAU) |

比較検討した商品

| 商品名 | 信託報酬 | 純資産 | 種類 |

| 三井住友TAM ゴールドインデックス(為替ヘッジなし) | 0.275% | 13.65億円 | 投資信託 |

| 三井住友TAM ゴールドインデックス(為替ヘッジあり) | 0.275% | 27.13億円 | 投資信託 |

| ピクテ・ゴールド(為替ヘッジなし) | 0.879% | 115.68億円 | 投資信託 |

| ブラックロック-iシェアーズ コモディティインデックス・ファンド | 1.0085% | 13.05億円 | 投資信託 |

| 日興-ゴールド・ファンド(為替ヘッジなし) | 0.407% | 77.19億円 | 投資信託 |

| 三菱UFJ純金ファンド | 0.99% | 573.62億円 | 投資信託 |

| SPDRゴールド・シェアーズ(1326) | 0.40% | 605億円 | 東証ETF |

| GLD | 0.40% | 6.7兆円 | 米国ETF |

| IAU | 0.25% | 3,2兆円 | 米国ETF |

| GLDM | 0.18% | 4,957億円 | 米国ETF |

ETFなのか?投資信託なのか?

完全に各個人の好みの問題なのでしょうが、円換算で資産をわかりやすく把握したいのでワタシは「投資信託」を選びました。米国ETFという手もあるんでしょうが、その場合、ドル換算になり、分かりづらいかと。ただ。米国ETFは純資産がどれも大きく、なおかつ、経費率も低いので、どのETFでも安心ですよね。

「 SPDRゴールド・シェアーズ(1326) 」も魅力的なのですが、投資信託が好きなので、『ゴールドインデックス』を選んでしまいました。

為替ヘッジありか?為替ヘッジなしか?

途中の考察であったように断然「為替ヘッジなし」でいいと思います。金そのものが為替ヘッジしているので、あえて「為替ヘッジあり」を選ぶ必要がないかと思います。多分、余計に手数料かかるのではないんですかね?詳細は存じませんが。

「 三井住友TAM-SMT ゴールドインデックス・オープン(為替ヘッジなし) 」は純資産額が不安

「 三井住友TAM-SMT ゴールドインデックス・オープン(為替ヘッジなし) 」を選んだのですが、純資産額が少ないのが気になります。目論見書を読むと「繰上償還」の可能性もあるようです。『受益権の口数が30億口を下回ることとなった場合』とあります。正直ちょっと不安ですが、最近、右肩上がりで資金を集めています。もしかしたら、今後、さらにお金を集めるのではないかと考えました。

「 日興-ゴールド・ファンド(為替ヘッジなし) 」は全くおすすめしない

「 日興-ゴールド・ファンド(為替ヘッジなし) 」は信託報酬も低く、そこそこの純資産額があり、良さそうに見えるのですが、実は『償還日が2027/07/08』と設定されていて、長期投資には向いていません。

まとめ

金を選んだ理由

株式とともに同時に金を保持すれば、損失を減らせます。守りの資産となりうる。ただし、資産拡大期(20代~30代)には不要な資産である。

また、金を保持すれば、為替ヘッジにもなる。

購入した商品

「 三井住友TAM-SMT」の『ゴールドインデックス・オープン(為替ヘッジなし) 』の積み立て開始。選んだ理由は円建ての投資信託で、信託報酬が安かったからである。ただし、純資産額には不安を残す。

これから、積み立ての結果も報告していきたいと思います。

-255x170.png)

-255x170.png)

-255x170.png)

-255x170.jpg)